Notícias

Simples Nacional: Redução indevida gera multas, juros e reprocessamento de obrigações

Empresa que reduziu indevidamente o valor do DAS até a competência setembro de 2017 terá de refazer o cálculo do Simples Nacional junto ao PGDAS-D, sobe pena de ficar impedido de transmitir mensalmente a apuração. A diferença do DAS deverá ser calculada com multa a juros.

Em outubro deste ano a Secretaria Executiva do Comitê Gestor anunciou o bloqueio do acesso ao PGDAS-D de cerca de 100 mil empresas, que sem amparo legal reduziu indevidamente o valor dos tributos a serem pagos através do Simples Nacional.

O Simples Nacional instituído pela Lei Complementar nº 123/2006 está em vigor desde 1º de julho de 2007 e não permite que as empresas optantes utilizem de benefícios fiscais como isenção, alíquota zero e suspensão de tributos, aplicados às pessoas jurídicas que apuram o imposto de renda com base no lucro real e presumido.

Para evitar a exclusão, as empresas que reduziram indevidamente devem regularizar o cálculo do Simples Nacional. Além de recalcular o PGDAS-D terão também de retificar a Declaração de Informações Socioeconômicas e Fiscais – DEFIS.

Benefícios que não abrangem a apuração do Simples:

– Alíquota zero de PIS/COFINS (exceto quando se trata do sistema monofásico de PIS/COFINS);

– Suspensão do PIS e COFINS e IPI; e

– Isenção de ICMS.

Boa parte das micro e pequenas empresas optantes pelo Simples Nacional de que trata Lei Complementar nº 123/2006 terceirizam o serviço de contabilidade.

Empresa contábil deve manter equipe atualizada

Para evitar equívocos na apuração dos tributos e o cumprimento de obrigações junto aos órgãos federais, estaduais e municipais mantenha sua equipe atualizada.

Muitas reduções de tributos realizadas indevidamente na apuração do Simples Nacional vão gerar multas e juros.

Novas regras do Simples Nacional a partir de 2018

A sua equipe já está pronta para orientar os clientes e atender às novas regras do Simples Nacional instituída pela Lei Complementar nº 155/2016?

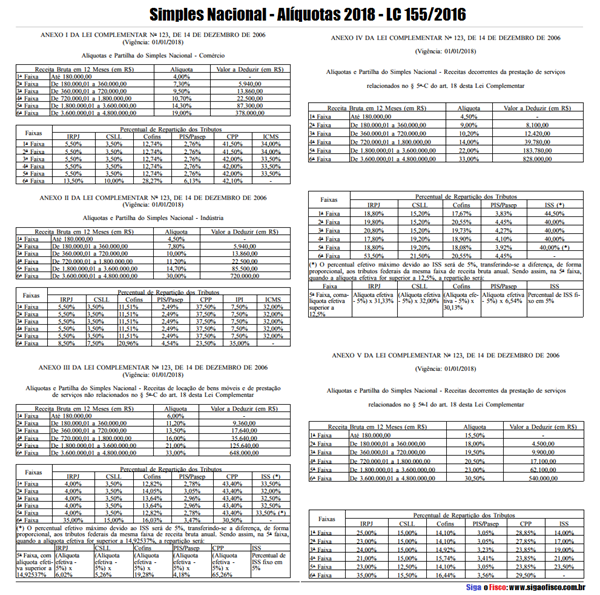

A Lei Complementar nº 155/2016 instituiu novo teto para o Simples (R$ 4,8 milhões), alterou as tabelas que tratam das alíquotas e instituiu a figura da parcela a deduzir.

Confira as novas tabelas a partir de 2018:

Alertas do Comitê Gestor do Simples Nacional

Alertas do Comitê Gestor do Simples Nacional

Em nota veiculada em agosto deste ano, o Comitê Gestor já havia alertado acerca da utilização indevida de reduções no cálculo do Simples Nacional:

Publicada nova versão do PGDAS-D – 07/08/2017

No dia 30/06/2017 foi publicada nova versão do PGDAS-D, restringindo as hipóteses em que o contribuinte pode selecionar as opções “imunidade”, “isenção/redução – cesta básica” e “lançamento de ofício”.

Antes da alteração, o aplicativo apresentava a possibilidade de marcar “imunidade” e “lançamento de ofício” para todos os tributos e atividades, indistintamente, cabendo ao contribuinte selecionar a opção, quando fosse o caso, e de acordo com a legislação.

Ao marcar uma dessas qualificações para determinado tributo, o aplicativo desconsiderava o percentual do respectivo tributo que seria aplicado sobre a receita informada, ou seja, não era apurado valor devido para o tributo, ou o valor era reduzido (no caso de redução).

Por meio de análise e cruzamento de dados, a Receita Federal do Brasil identificou que muitas empresas estavam assinalando esses campos indevidamente e sem amparo legal, reduzindo os valores devidos dos tributos apurados no Simples Nacional.

Na nova versão do PGDAS-D, as opções de “imunidade” e “isenção/redução – cesta básica” ficaram restritas às atividades/tributos em que a sua ocorrência é possível.

Dessa maneira, foi excluída a possibilidade de marcar “isenção/redução – cesta básica” para os tributos PIS e Cofins, porque, apesar de prevista na Lei Complementar nº 123/06, ainda não há lei específica, destinada às ME/EPP optantes pelo Simples Nacional, concedendo tal benefício.

Também foi retirada a possibilidade de marcar “lançamento de ofício”, para todos os tributos federais, mantendo a opção para ICMS e ISS. Esse campo no PGDAS-D deveria ser assinalado apenas na hipótese de a receita segregada ter sido objeto de lançamento de ofício (Auto de Infração) por parte da RFB, Estados e/ou Municípios, a fim de evitar lançamento em duplicidade. A partir de agora, após a autuação e a retificação do PGDAS-D, com a informação dos valores integrais de receita bruta, caberá à RFB a dedução do valor já lançado, por demanda do contribuinte na sua rede de atendimento (em relação aos tributos federais).

A Receita Federal do Brasil adverte os contribuintes que títulos da dívida pública externa e interna brasileira não podem ser usados para a extinção de débitos do Simples Nacional. O poder judiciário tem, reiteradamente, decidido pela prescrição dos referidos títulos públicos, que não se prestam ao pagamento de dívida fiscal, tampouco à compensação tributária. A retificação de declarações visando suprimir ou reduzir os débitos informados com a utilização INDEVIDA do campo Lançamento de Ofício, ou qualquer outro campo, está sujeita à autuação com multas que podem chegar a 225%. O contribuinte ainda pode sofrer Representação Fiscal para Fins Penais ao Ministério Público por crime contra a ordem tributária e lesão aos cofres públicos.

Dessa forma, todos os contribuintes que fizeram uso indevido das opções apresentadas devem retificar suas declarações (PGDAS-D) , gerar e pagar o DAS Complementar para se autorregularizarem e evitar futuras penalidades.

A Receita Federal alerta que todas as declarações do PGDAS-D estão passando por malha fiscal e, em breve, serão solicitadas as retificações para os contribuintes que fizeram uso indevido dessas opções. Todos os contribuintes, independentemente do valor da sua receita bruta, passarão por essa malha.

Da mesma forma, a Receita Federal adverte que se houver informação inverídica de redução de receita bruta, o contribuinte também será intimado a comprovar as informações.

A seguir estão elencadas algumas situações que podem causar erros no preenchimento das declarações:

• Empresa optante pelo Simples Nacional não pode aproveitar isenções/reduções e outros benefícios tributários, como alíquota zero, concedidos a não optantes (ver Perguntas e Respostas, item 9.7);

• As isenções/reduções de ICMS concedidas genericamente não se aplicam às empresas optantes pelo Simples Nacional (ver Perguntas e Respostas, item 9.3). Para saber se determinada isenção/redução pode ser usufruída por empresa do Simples Nacional,procure informações na Secretaria de Fazenda do seu Estado;

• Sobre a imunidade de papel, livros, revistas e periódicos, consulte o Perguntas e Respostas, item 9.8;

• Empresa optante pelo Simples Nacional que revende mercadorias sujeitas à tributação monofásica de PIS e Cofins, estando no PGDAS-D, não deve marcar “imunidade tributária”, e sim “tributação monofásica de PIS e Cofins” (ver Perguntas e Respostas, item 7.23). Se marcou imunidade, retifique as informações;

• Da mesma forma, se revende mercadorias sujeitas à substituição tributária de PIS e Cofins, não deve marcar “imunidade tributária”, e sim “substituição tributária de PIS e Cofins” (ver Perguntas e Respostas, item 6.6, Nota).

SECRETARIA-EXECUTIVA DO COMITÊ GESTOR DO SIMPLES NACIONAL

Em outubro deste ano o Comitê Gestor do Simples Nacional em nota alertou que identificou irregularidades na apuração do DAS, e condiciona a regularização para continuar gerando o PGDAS-D, confira:

Receita Federal alerta sobre bloqueio na transmissão da Declaração Mensal do Simples Nacional (PGDAS-D) – 23/10/2017

Nos últimos anos, a Receita Federal vem trabalhando no combate a diversos tipos de fraudes detectadas nas informações prestadas pelas empresas por meio das declarações apresentadas ao órgão.

No caso dos contribuintes do Simples Nacional, a Receita já identificou cerca de 100 mil empresas que, sem amparo legal, assinalaram no PGDAS-D campos como “imunidade”, “isenção/redução-cesta básica” ou ainda “lançamento de ofício”. Essa marcação acaba por reduzir indevidamente o valor dos tributos a serem pagos.

A partir do dia 21 de outubro, a empresa que foi selecionada pelo sistema de malha da Receita Federal nesta situação, antes de transmitir a declaração do mês, deverá retificar as declarações anteriores, gerar e pagar o DAS complementar para se autorregularizar, evitando assim penalidades futuras, como por exemplo a exclusão do Regime. O próprio PGDAS-D apontará as declarações a serem retificadas.

SECRETARIA-EXECUTIVA DO COMITÊ GESTOR DO SIMPLES NACIONAL

Sobre a receita de venda de alimentos, por exemplo, não há permissão para zerar as alíquotas destinadas ao PIS e a Cofins na apuração do Simples (Art. 1º da Lei nº 10.925/2004).

Se para apurar o Simples Nacional foi utilizada redução indevida de tributos retifique as apurações, sob pena de ficar impedido de gerar o PGDAS-D mensalmente a partir de 21 de outubro de 2017.

Receita Federal já se manifestou várias vezes sobre o tema, confira:

SOLUÇÃO DE CONSULTA COSIT Nº 58, DE 18 DE MAIO DE 2016

(Publicado(a) no DOU de 27/05/2016, seção 1, pág. 23)

ASSUNTO: Contribuição para o Financiamento da Seguridade Social – Cofins EMENTA: SUSPENSÃO DO PAGAMENTO. ALÍQUOTA ZERO. SIMPLES NACIONAL. INAPLICABILIDADE. A suspensão do pagamento da Cofins prevista no art. 32, I, da Lei nº 12.058, de 2009, e no art. 54, III, da Lei nº 12.350, de 2010, bem como a alíquota zero da referida contribuição prevista no art. 1º, XIX, da Lei nº 10.925, de 2004, são inaplicáveis a pessoas jurídicas optantes pelo Simples Nacional.

SOLUÇÃO DE CONSULTA No-71, DE 3 DE OUTUBRO DE 2011

ASSUNTO: Simples Nacional

EMENTA: ALÍQUOTA ZERO DA CONTRIBUIÇÃO PARA O PIS/PASEP E DA COFINS. SEM CONSEQÜÊNCIA NO SIMPLES NACIONAL.

Não há previsão, na Lei Complementar No- 123, de 2006, para a desconsideração dos percentuais da Contribuição para o PIS/Pasep e da Cofins na tributação de uma determinada receita pelo fato de que em outro regime de tributação ela esteja sujeita a alíquota zero dessas contribuições.

DISPOSITIVOS LEGAIS: Lei Complementar No- 123, de 2006, arts. 12, 18 e 21, § 4º, VII; Lei No- 10.865, de 2004, art. 28.

CESAR ROXO MACHADO

Auditor-Fiscal p/Delegação de Competência

Legislação:

Lei Complementar nº 123/2006

Resolução CGSN nº 94/2011

Lei nº 10.925/2004

Por Josefina do Nacimento

Jô Nascimento, é Técnica Contábil, Bacharel em Direito, Pós-graduada em Direito Tributário, e Especialista em Finanças Empresariais com ênfase em Inteligência Tributária; Consultora e Palestrante de diversos temas (ICMS, ISS, IPI, PIS, COFINS e Simples Nacional); Ministra cursos na área fiscal; Autora de diversas matérias tributárias; Diretora da empresa SIGA o FISCO Solução Empresarial; Autora e idealizadora do Blog Siga o Fisco e Nota Fiscal Paulistana; Atuou por quase 20 anos em empresa contábil.

Fonte: Siga o Fisco